僕、つみたてNISAしたいんだ!

とても良いことですね!

なぜNISAをしたいと思ったんですか?

みんながした方が良いっていうからだよ!

……。

さるくん、NISAって何か知ってますか?

知らないよ!

……😢

日経平均最高値を連日更新して、昨今NISAが盛り上がっていますね!

資産形成においても、NISAは絶対外せません。

筆者は利用できる資格がある方は全員利用した方が良いと思っているくらいです。

ただ、NISAがどういったものかわかっていないのに、皆がやっているからという理由で始めてしまうのは危険です。

最低限で良いので、知っておくべきことは知っておきましょう。

僕、難しいことはわからないよ!

さるくんのために、できるだけ簡単に説明していきますね。

NISAって何なのさ?

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

金融庁「NISAとは」より引用

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

難しいよ💦

上記の金融庁の説明を超超かんたんに要約すると…

通常、投資で得た利益は20%の税金が取られるけど、NISA口座内で得た利益には税金がかからないよ!

…ってことです。

例えば、投資で100万円利益が出たとすると、通常は20万円も税金を払う必要があるんですね💦

それがNISA口座内で得た利益だと税金を払う必要が無いんです!

超おトクじゃん🎵

そのとおりです✨

NISAはとっても良い制度なんですよ!

じゃあ、たくさんNISAに投資しよう!

ちょっと待って💦さるくん!

NISAは投資の商品じゃないですよ💦

それに、非課税で買える額は限度があるんです😢

どういうこと?

わかんないよ💦

「NISA」に投資はできない!

よくNISAは投資の商品だと勘違いされている方がいますが、NISAはあくまで制度の名称です。

NISAという商品があるわけではありません。

じゃあ、NISAで投資するってどういうこと?

株などの投資商品を売買できる証券口座を開設し、その中にNISA(非課税)で取引できる枠を設定して、その中で投資商品を売買するのです。

わかんないよ💦

この図でいうと、さるくんが売買するのは

「投資商品A」や「投資商品B」ってことです。

なるほどね~

じゃあ、先ずは証券口座を持って、

そこにNISAの枠を設定しないといけないんだ💦

そのとおりです!

NISA(非課税)枠は2種類ある!

さるくん、NISA枠は2種類あるんですよ!

なんで?

違いはあるの??

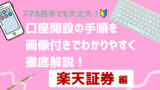

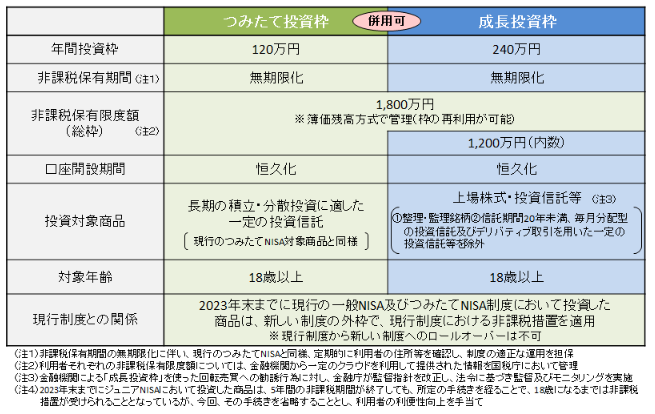

NISAには、「つみたて投資枠」と「成長投資枠」という2種類の枠があります。

つみたて投資枠とは?

毎月指定した金額分購入し、コツコツ積み立てする投資枠です。

投資対象が長期の積立分散投資に適した投資信託に限られます。

成長投資枠とは?

つみたて投資枠では投資できない幅広い商品にも投資することが可能です。

一括での購入だけでなく、成長投資枠でも積立投資が可能です。

最大利用可能額(総枠)は、2つの投資枠を合わせて1,800万円となります。

総枠1,800万円のうち、成長投資枠は最大1,200万円までです。

積み立て投資が良いのか?一括投資が良いのか?

結論を言います。

投資に慣れていて、ある程度の資金と相場観があり、「ここで一括投資した方が得!」と言い切れる人以外は、積み立て投資してください。

理由は後ほどもう少し詳しく説明します。

ここまで理解できたら、

次は証券口座を作ってみましょう!

証券口座を作るのさ!

じゃあ早速、口座を作りに

銀行に行ってくるよ!

ちょ、ちょっと待って!さるくん💦

銀行や保険でNISA制度を利用できる商品がありますが、銀行や保険の商品は手数料が異次元に高いため、絶対にやめてください。

キチンと証券会社に証券口座を作りましょう。

だからといって証券会社の窓口に行くのもおススメしません。

営業マンがカモネギ用商品を売り込んでくる可能性があるからです。

証券口座開設といっても、今はインターネットで10~15分で開設申込ができます。それを利用しましょう。

わかったよ💦

でも、証券会社がいっぱいあって、

どこを選んだら良いかわからないよ…

証券会社はどこが良いの?

調べるとスグに出てくる二大巨頭があります!

「SBI証券」と「楽天証券」です。

2023年末現在、この二つの証券会社ならどちらを選んでも大丈夫です!

私個人的には、楽天市場でお買い物される方や楽天ポイントを貯めている方は、楽天証券をおススメします!

ポイントの使いやすさ、証券会社のページの見やすさ、使いやすさなど、投資初心者さんでも扱いやすいからです。

なんかでも、SNS見てると、

インフルエンサーはSBI証券を

推している人の方が多いよ!

今はSBI証券の方が多少ポイント還元率が

良かったりするからだけど、楽天も十分

ポイント還元されるし、この部分については

スグに変わる部分なので、気にしなくてOKです。

この二つなら、どちらを選んでも

良いってことだね!?

極端な話、好みで選んでも大丈夫です!

なんなら2つとも作っても良いです笑

私は両方持っています。

ただし、NISA枠は一人に一つしか持てません。

証券口座の開設の前に

…で、証券口座を開設するには

どうしたらいいの?

口座開設はとても簡単ですが、

その前にいくつか準備しておくことを

ご紹介します。

✅マイナンバーカードを準備する

証券口座で取引するには、必ずマイナンバーカードの提出が必要です。

口座開設の手続き中の本人確認では、マイナンバーカードが無くても、免許証やパスポートなどの別の本人確認書類で進めることができますが、いざ取引を始めるとなれば、マイナンバーカードの提出を求められます。

通知カードではダメですので、マイナンバーカードを準備しておきましょう。

マイナンバーカードは、パソコンやスマホ、街中の証明写真機から申請し(所要時間30分くらい)、通知書(はがき)が届いたら、役所に取りに行きます。たいして手間はかかりません。

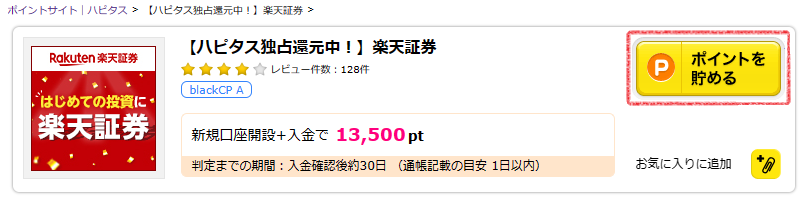

✅ハピタス(Hapitas)に登録しておく

これは必須ではありませんが、どうせ同じことやるなら得したい人向けです。

ご存知の方も多いと思いますが、「ハピタス(Hapitas)」は超有名ポイ活サイトです。

何か購入する際にハピタスを経由することにより、設定されているポイントが付与されます。

貯めたポイントは、1ポイントから楽天ポイントや楽天pay、Paypayに交換できます。

買い物するたびにハピタスを経由することが面倒ではない方は、月に数千円以上にはなりますので、簡単な副業としてポイ活するのも良いかと思います。

ちなみに私はコツコツできない面倒くさがりなので、大きなポイントがもらえる機会だけ経由します。

そう、今回の証券口座の開設は、非常に大きなポイントがもらえるんです!

キャンペーン中なら10,000ポイント以上もらえることもあるんですよ!!🎊👏✨

結構豪華な食事1回出来ますよね!

正直羨ましいです…私はこんなのがあると知らず、

そのまま直でHPから申し込んだため、

なんの得もありませんでした(´;ω;`)ウゥゥ

ハピタスに登録するのは10分くらいでできます。

得したい方のためにリンク貼っておきます👇

ハピタスの登録は数分でできる簡単なものですが、画面確認しながら登録したい方は、下記記事に画面付きで登録の流れを記載しています。

証券口座開設の流れ

証券口座の開設は、スマホで行うのが圧倒的に簡単で早いです。

本人確認がその場でできるため、最短翌営業日には口座が使えるようになります。

よほどの理由が無ければ、スマホで行いましょう。

また、手元にはマイナンバーカードを用意しておきましょう。

楽天証券の口座開設の流れ

楽天証券の口座開設の流れは下記のとおりです。

- 口座開設申込

- メールアドレス登録

- 本人確認

- お客様情報入力

- 楽天証券からログイン情報のメールを受け取る

- 初期設定をする

- ログインする

- 初期設定をする

それでは順を追ってやってみましょう!

1.口座開設申込

先ずは、下記より楽天証券のページに移動します。

👇ハピタス経由の方👇

上のリンクでハピタスの楽天証券のページが開くので、[ポイントを貯める]をタップ

楽天証券の口座開設のページに遷移します。

👇ハピタスを経由しない方👇

👇楽天の口座開設画面が表示されたら以降共通です👇

基本的には画面に沿って進めれば大丈夫ですが、不安な方は、下記記事にて画面付きで詳しく解説していますので、そちらを参照してください。

メールアドレス登録

楽天会員の方はログインします。

メールアドレスは改めて登録する必要はなく、『本人確認』まで飛びます。

楽天会員でない方は、[楽天会員でない方]をタップし、楽天証券で利用するメールアドレスを入力します。

楽天証券からメールが届いたら、メールにリンクが記載されていますので、メール内に記載されているリンクをタップして、ブラウザの申し込みの続きの画面に遷移しましょう。

本人確認

はい!ここで、予め作っておいたマイナンバーカードが必要になりますよ!!

お手元にご用意ください^^

案内に従って本人確認を進めます。

本人確認書類の選択では「個人番号カード」を選択してくださいね!

それ以外だと開設に1週間くらいかかります。

証明書類の撮影の際、照明に近い場所の場合は反射してしまうので、照明と撮影するマイナンバーカードの間に自分が入って、影を作るようにすると良いと思います🤭

本人確認が完了すれば、「お客様情報入力」に進みます。

お客様情報の入力

本人確認が終了したら、お客様情報の入力をします。

入力内容は以下のとおりです。

・氏名

・性別

・生年月日

・住所

・携帯電話番号

・確定申告について

・NISA口座開設について

・楽天銀行の申込について

・楽天カードの案内受取について

・iDeCo(イデコ)の申込について

・楽天FX口座の申込について

・楽天信用口座の申込について

・ログインパスワードの設定

・規約への同意

◆確定申告について

会社員の方であれば、「確定申告が不要」がおススメです。

こちらを選ぶと、利益を受け取る際に、あらかじめ税金(約20%)が差し引かれます。

ご自身で確定申告をする必要がないので、納税が楽になります。

自営業やフリーランスの方は、元々確定申告が必要だと思いますので、「自分で確定申告」を選んでおいてください。

ちなみに、特定口座というのは、証券会社が税金を計算してくれる便利な口座(特定口座制度)です。

◆NISA口座の開設について

NISAをするために口座開設するのであれば、当然「開設する」を選んでくださいね!

NISA口座は1人1口座までしか開設できません。

既に他の証券会社でNISA口座を保有している場合は「他社から乗り換える」を選びましょう。

◆楽天銀行の申し込みと楽天カードの案内の受け取りについて

正直、楽天証券で取引するなら、楽天銀行と楽天カードを持っておくと、便利なうえお得です!

けど、ここで申し込んでも時間がかかる要因になるだけなのと、別にハピタス経由で申し込んだらもらえるポイントがもらえなくなるので、ここは申し込まないでおきましょう。

別途、楽天銀行と楽天カードの記事を書く予定です。

私は同時に申し込んでしまい、

証券・カード・銀行で2万円ほど損しました💦

◆iDeCo(イデコ)の申込について

これを機にiDeCoを考えている方は、申し込んでおいても良いかもしれません。

ただし、iDeCoは60歳まで取り崩すことができないため、個人的には、とりあえず、NISAを優先して投資していくことをおススメします。

ご自身で判断し、決めてください。

◆FX口座と信用取引口座の申込について

どちらもレバレッジを掛けて、大きな金額を取引するための口座です。

「ればれっじ???」となるような初心者さんは、どちらも「申し込まない」を選択しておきましょう。

ここまでで口座開設申込は終わりです。楽天の審査が終わり、ログイン情報が届くのを待ちましょう。

2.楽天証券からログイン情報を受け取る

「スマホで本人確認」の場合、最短で翌営業日にメールでログインIDが送られてきます。

ただし、受け取ったログイン情報だけでは取引を開始できません。

「初期設定」をする必要があります。

ちなみに、「書類アップロードで本人確認」した方は、郵送でログインIDと初期パスワードが送られてきます。1週間くらいかかります。

3.初期設定をする

楽天からログイン情報が送られてきたら、初期設定をします。5分程度で完了するので、早めに設定しておきましょう。

設定することは下記のとおりです。

・ログインパスワードの変更(スマホで本人確認した方以外)

・取引暗証番号の登録

・アンケートの回答

・勤務先登録(インサイダー登録)

・国籍登録

初期設定については、楽天証券がひとつひとつ丁寧に説明しているページがありましたので、下のリンクを参考にしてください!

わぁぁぁ!

僕も楽天証券の

口座開設できたよぉ!!

さるくん!素晴らしいです!

おめでとうございます🎊👏✨

SBI証券の口座開設の流れ

SBI証券の口座開設の流れは下記のとおりです。

- 口座開設申込

- メールアドレス登録

- 認証コードの入力

- お客様情報の設定

- ユーザーネームとログインパスワードの発行

- 本人確認

- SBI証券から口座開設完了通知を受け取る

- 初期設定をする

- パスワード変更

- 初期設定をする

それでは順を追ってやってみましょう♪

1.口座開設申込

先ずは、下記よりSBI証券のページに移動します。

👇ハピタス経由の方👇

上のリンクでハピタスのSBI証券のページが開くので、[ポイントを貯める]をタップ

SBI証券の口座開設のページに遷移します。

👇ハピタスを経由しない方👇

👇SBIの口座開設画面が表示されたら以降共通です👇

基本的には画面に沿って進めれば大丈夫ですが、不安な方は、下記記事にて画面付きで詳しく解説していますので、そちらを参照してください。

メールアドレス登録

SBI証券で利用するメールアドレスを入力すると、登録したメールアドレスに、6桁の「認証コード」が記載されたメールが送られてきますので、6桁の認証コードを入力してください。

メールアドレス登録は以上です。

続いて、お客様情報を入力していきます。

お客様情報の設定

お客様情報の入力をしていきます。

入力内容は以下のとおりです。

・居住地

・名前

・生年月日

・性別

・電話番号

・メールアドレス

・住所

・特定口座について

・本年1月1日時点の住民票記載の居住都道府県

・NISAの選択

・iDeCoの資料請求

・職業の選択

・住信SBIネット銀行 口座開設同時申込の選択

・SBI新生銀行 口座開設同時申込の選択

・SBI証券ポイントサービスの申込

・規約の同意

・口座開設方法(ネットもしくは郵送)

画面の案内に従って、情報を淡々と入力します。

◆特定口座について

会社員の方であれば、「開設する(源泉徴収あり。原則確定申告が不要)」がおススメです。

こちらを選ぶと、利益を受け取る際に、あらかじめ税金(約20%)が差し引かれます。

ご自身で確定申告をする必要がないので、納税が楽になります。

自営業やフリーランスの方は、元々確定申告が必要だと思いますので、「開設する(源泉徴収なし。確定申告が必要)」を選んでおいてください。

ちなみに、特定口座というのは、証券会社が税金を計算してくれる便利な口座(特定口座制度)です。

NISA枠内での利益は税金はかかりませんので、

ご安心くださいね!

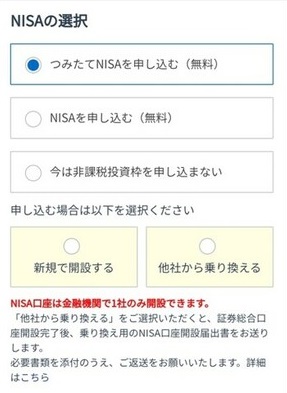

◆NISAの選択

NISAをするために口座開設するのであれば、当然「申し込む」を選んでくださいね!

NISA口座は1人1口座までしか開設できません。

今NISAをしていない方は、「新規で開設する」に印をつけてください。

もし既に他の証券会社でNISA口座を保有している場合は「他社から乗り換える」を選びましょう。

◆iDeCo(イデコ)の申込について

これを機にiDeCoを考えている方は、申し込んでおいても良いかもしれません。

ただし、iDeCoは60歳まで取り崩すことができないため、個人的には、とりあえず、NISAを優先して投資していくことをおススメします。

ご自身で判断し、決めてください。

◆住信SBIネット銀行とSBI新生銀行 口座開設同時申込の選択

正直、SBI証券で取引するなら、住信SBIネット銀行やSBI新生銀行の口座を持っておくと、便利なうえお得です!

けど、ここで申し込んでも時間がかかる要因になるだけなのと、別でハピタス経由で申し込んだらもらえるポイントがもらえなくなるので、ここは申し込まないでおきましょう。

私は同時に申し込んでしまい、

ポイントを逃しました💦

◆SBI証券ポイントサービスの申込

これは是非申し込んでおきましょう!

かかる手間に対して得られる効果が大きい場合は、とりあえず飛びついときましょう笑

貯まるポイントは、「Tポイント」「Vポイント」「Pontaポイント」「dポイント」「JALのマイル」の5種類から選べます。

私が普段使いしているポイントが

無いのが残念です😢

◆口座開設方法を選択する(ネットもしくは郵送)

郵送でわざわざ時間をかける意味がないので、「ネットで口座開設」を選んで[申し込む]を選択します。

「ネットで口座開設」を選択すると、「口座開設申込の完了」の画面が表示されます。

ユーザーネームとログインパスワードが発行されるので、スクリーンショットを撮るかメモで保存してください!

本人確認

はい!ここで、予め作っておいたマイナンバーカードが必要になりますよ!!

お手元にご用意ください^^

口座開設状況画面からログインID(ユーザーネーム)とパスワードでログインし、画面の案内に従って本人確認を進めます。

※ 本人確認についてSBI証券の動画がありますので、参考にしてください👇

以上で口座開設申し込みは完了です。お疲れさまでした。👏✨

あとはSBI証券の審査が通って、SBI証券から「口座開設完了通知」が来るのを待ちましょう♪

2.SBI証券から口座開設完了通知を受け取る

「スマホで本人確認」の場合、最短で翌営業日にメールで「取引パスワード設定ページへのURL」が送られてくるので、アクセスして任意の取引パスワードを設定します。

ただし、まだ取引を開始できません。「初期設定」をする必要があります。

ちなみに、「書類アップロードで本人確認」した方は、郵送でログインIDと初期パスワードが送られてきます。1週間くらいかかります。

3.初期設定をする

初期設定は、初期設定画面から以下の情報を登録します。

・連絡先

・職業

・勤め先

・世帯主との続柄

・インサイダー登録 ※上場企業の場合のみ

・振込先金融機関

・国内株式手数料プランの選択

・配当金の受取方法の選択

・投資に関する質問

・簡単なアンケート(SBI証券を選んだ理由)

・信用取引口座、FX取引口座、先物・オプション取引口座の申込みの有無

ちなみに、「インサイダー登録」は、上場会社に勤務している役員や職員、その関係者が、重要情報を発表前に入手して株式取引をすることを防ぐためのものです。

「国内株式手数料プランの選択」では、「スタンダードプラン」と「アクティブプラン」のどちらかを選ぶ必要がありますが、報告書の受取方法を「電子交付」に切り替えると国内株式(現物・信用・S株)の売買手数料が無料になる「ゼロ革命」が2023年10月から始まり、どちらの手数料プランを選んでも結局は同じになりました。

手数料プランは1日ごとに変更できますが、便宜上、1日の約定代金の合計が100万円以下なら手数料無料の「アクティブプラン」を選んでおくといいでしょう。

めちゃくちゃ見にくいですが、SBI証券の初期設定の説明画面がありましたので、リンクを貼っておきます。

わぁぁぁ!

僕もSBI証券口座開設できたよぉ!!

さるくん!素晴らしいです!

おめでとうございます🎊👏✨

次は商品選びと購入設定ですね!

そ、そっか…

これで終わりじゃなかったね💦

何に投資すれば良いのさ?

ねぇねぇ、口座は作ったけど、

何に投資すれば良いの?

さるくんくらいの超超初心者さんは

脳死で選んでほしい商品があります!

証券口座選択の際と同様、少し調べればスグに出てくる二大巨頭があります!

「eMAXIS Slim 米国株式(S&P500)」と「eMAXIS Slim 全世界株式(オルカン)」です!

簡単に説明しておきますね!

1. eMAXIS Slim 米国株式(S&P500)

この商品はアメリカの代表的な株価指数であるS&P500に連動するように運用されるインデックスファンドです。

経済大国アメリカの株式に分散投資でき、信託報酬が非常に低いため、コストパフォーマンスが高いと言えます。

このインデックスファンドは、S&P500の構成銘柄をそのままに、その比率で投資することで、S&P500とほぼ同じリターンを目指します。

むずかしいよ💦

超超簡単に要約すると…

S&P500というのは、アメリカのイケてる会社500社の平均的な成績を示すもので、

eMAXIS Slim 米国株式というのは、そのS&P500と同じ成果を目指している投資商品(名)です。

なので、eMAXIS Slim 米国株式に投資するということは、アメリカのイケてる会社500社に投資しているのと同じことです。

ちなみに、イケてる会社の構成は都度見直されるので、常にイケてる会社500社です👍✨

言ってみれば、アメリカのイケてるおかずばっかり入った詰め合わせ弁当ですね笑

注意点としては、S&P500に連動した商品が山ほどあるので、他の商品と間違わないようにしましょう。

全てS&P500に連動しているという点では中身(おかず)は同じなのですが、外見(お弁当箱)や商品名、手数料が違います。

同じおかずなら、信用できるお弁当屋さんが作っていて、なおかつ安いのであれば、それを買いますよね?

「eMAXIS Slim 米国株式(S&P500)」です。間違えないようにしましょう。

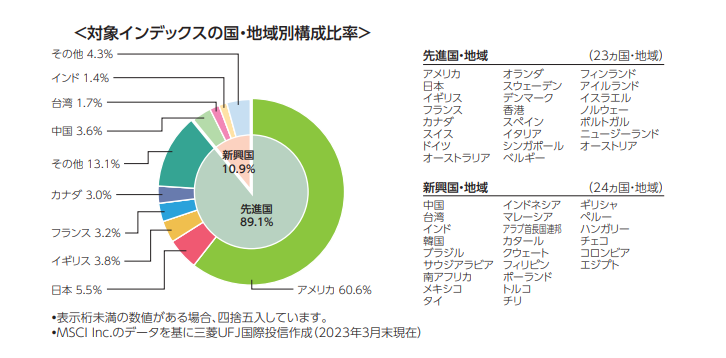

2. eMAXIS Slim 全世界株式(オルカン)

この商品は日本国内・海外先進国・新興国すべてを含む「全世界株式」に低コストで分散投資できるインデックスファンドです。

直近4年連続で「投信ブロガーが選ぶ! Fund of the Year」で1位を獲得しています。

23の先進国と27の新興国、合計50カ国の約3,000銘柄を対象とした株価指数で、世界の株式市場の動向を反映します。

このインデックスファンドは、MSCIオールカントリーワールド指数の構成銘柄をそのままに、その比率で投資することで、MSCIオールカントリーワールド指数とほぼ同じリターンを目指します。

だからむずかしいってば💦

オールカントリー(略してオルカン)は、 23の先進国と27の新興国、合計50カ国の約3,000銘柄を含んだ指数です。

eMAXIS Slim 全世界株式は、そのオルカンと同じ成果を目指している投資商品(名)です。

なので、eMAXIS Slim 全世界株式に投資するということは、全世界の3,000銘柄に分散投資できるということです。

ちなみに、この3,000銘柄も常にイケてるものに保たれています。

全世界と言いつつ、半分以上がアメリカなのは覚えておきましょう😅

言ってみれば、全世界のイケてるおかずばっかり入った詰め合わせ弁当ですね。

アメリカ比率高めですが笑

S&P500同様、オルカンに連動した商品が山ほどあるので、他の商品と間違わないようにしましょう。

「eMAXIS Slim 全世界株式」です。間違えないようにしましょう。

結局どっちが良いのさ?

どちらでも良いです!好みです!笑

別に両方でも良いです🤣

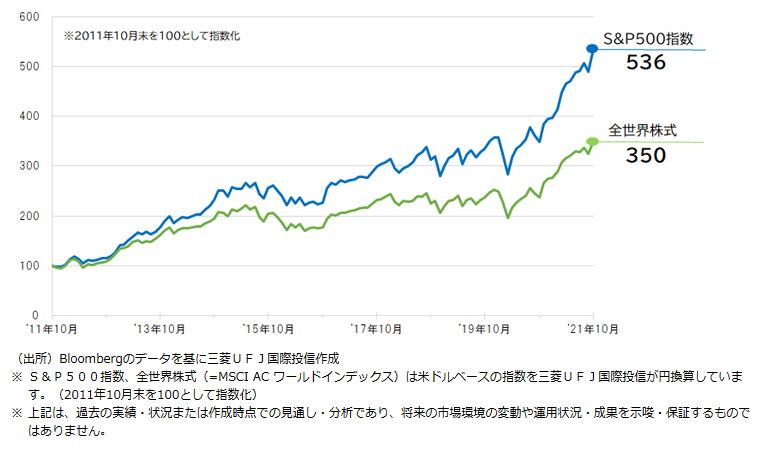

ここ10年はアメリカ経済が調子が良かったためS&P500が全世界株式を上回っています。

しかし、これが今後何十年も続くか?と言われれば、それは疑問です。

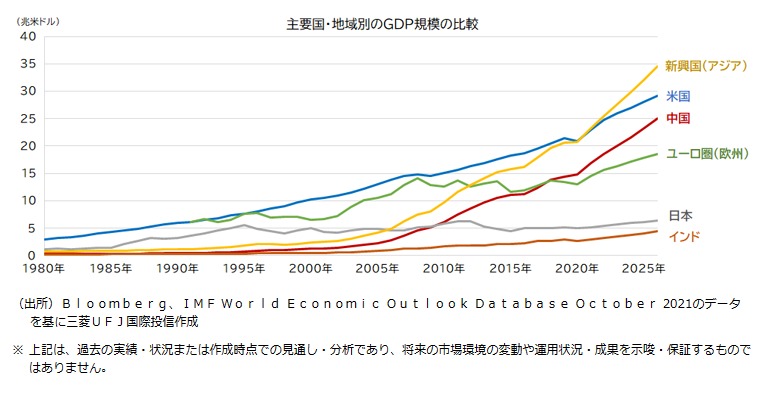

下図のように2025年には、新興国のGDPが米国を上回る予測もあるくらいです。

投資の世界には、「卵は1つのカゴに盛るな」という言葉もあるように、リスクは分散しておくことが基本です。

ですので、初心者さんは「アメリカ一国のみに賭ける」よりは「全世界に分散」しておいた方が良いかもしれません。

今これを読んでいるアナタがするべき投資は、長期・積立・分散 の投資です。 ←超重要

まぁでもやっぱり

好きな方でいいと思います笑

いくら投資すれば良いのさ?

口座も開設したし、

投資商品も決まったけど、

一体いくら投資すれば良いのさ?

状況によってそれぞれ違うと思いますが、

NISAには上限額があるのを知ってますか?

え?!そうなんだ!

知らなかったよ!

新NISAの上限額

NISA には上限額が設けられています。

2024年からの新NISAは、その上限が大きく引き上げられましたが、上限額は健在です。

上図のとおり、非課税枠の上限は、つみたて投資枠と成長投資枠合わせて1800万円です。

そのうち成長投資枠の上限は1200万円になっています。

年間で投資できる上限額も決まっています。

つみたて投資枠は120万円(10万円/月)、成長投資枠は240万円です。

なので、年間に投資できる上限は360万円ということになります。

ですので、NISAの非課税枠1800万円を最速で埋める場合、

1800万円 ÷ 360万円 = 5年

となります。

SNS上では猛者たちが「5年でNISA枠埋める!」と豪語していますが、気にしなくてOKです笑

そもそも年間360万円投資に回せるって異常です😅

自分のできる額で大丈夫です!

投資額の指標

基本的には自分が思う額で投資すれば良いと思いますが、指標になる額が欲しい!という方のために、私の独断と偏見も存分に交えながら、少し書いていきたいと思います。

「もう額は決まってるよ!」って方は、読み飛ばしていただいて大丈夫です^^

先ず、理想の貯蓄割合ですが、手取りの3割程度と言われています。

…けど、そんなにできます?

手取り月収が30万円の方なら、10万円ですよ💦

独身で実家住まいなら可能だと思いますが、大抵の方はできないのではないでしょうか?

なので、私はその半分の手取りの1.5割くらいを貯蓄と投資に回せば良いと思っています。

手取り30万円の方は4.5万円

手取り20万円の方は3万円 です。

ただ、これを全額NISAに回すのは待ってください!

NISAは投資です。元本割れリスクは全くゼロではないですし、最低15年くらいは続けていただきたいので、もし、その間に何か入用になったときに手持ちのお金が無ければ困ります。

貯蓄が手取り月収の半年分無い方は、当面の間、手取りの1割を貯蓄、0.5割をNISAに充てて、

貯蓄が手取り月収の半年分貯まった時点で、1.5割をNISAに全振りしましょう。

もちろん、現在の状況や、目標額によって額は変わってきますので、上記はあくまで指標額と思ってください。

つみたてNISAで毎月積み立てた場合、何年後にいくらになるのか?目標額に到達するにはいくら積み立てれば良いのか?がシミュレーションできるツールが金融庁のHPにあるので、そちらを利用してシミュレーションしてみてください!楽しいですよ♪

想定利回りは、S&P500やオルカンの場合は5%にしておくと良いでしょう。

つみたて投資枠と成長投資枠

先述した投資額は、つみたてNISA枠での積み立てを前提としていますが、NISAは「つみたて投資枠」と「成長投資枠」があります。

冒頭の「NISAってなんなのさ?」でも触れましたが、ある程度理解が深まったここで改めて「つみたて投資枠」と「成長投資枠」に触れたいと思います。

つみたて投資枠

つみたて投資枠は、少額からの長期・積立・分散投資を支援するための非課税制度です。

自分で決めた額を毎月コツコツ積み立て投資します。

ズバリ!投資初心者さんには最適な制度です。

年間投資上限額は、120万円(10万円/月)です。

つみたてNISAの対象商品は、投資信託に限られます。

え?投資信託って何さ?

新しい用語が出てきちゃったよ💦

投資信託は、多くの人々が少額のお金を出し合い、そのお金をプロの運用の専門家が適切に投資・運用することで、利益を得ようとする仕組みのことです。

先にご紹介した「eMAXIS Slim 米国株式(S&P500)」や「eMAXIS Slim 全世界株式(オルカン)」も投資信託です。

これらは特定の市場の指標(インデックス)の動きに連動した運用成果を目指す投資信託なので、指定インデックス投信と呼ばれます。

積み立て投資の魅力

☑少額から始められる: 月々100円からでも投資を始めることができます。これにより、20年、30年という長期で資産形成をする必要がある20代~40代にこそ適した投資方法といえます。

☑購入タイミングに悩まない: 「いつ買っていつ売るか」という売買のタイミングに悩むことがありません。積立投資は、購入を希望する金融商品を「毎月20日に100円ずつ買う」といった設定を予め自分で決めておいて、その設定に従って自動的に買付を行ないます。

☑時間分散によるリスク軽減: 金融商品を、決まったタイミングで定期的に一定額ずつ購入する方法を、「ドル・コスト平均法」といい、時間分散のメリットを得ることができます。

ドルコスト平均法とは? ←超重要

ドルコスト平均法とは、定期的に一定金額の投資商品を購入し続ける投資方法です。

この手法では、価格が高いときは少ない数量を、価格が低いときは多い数量を購入します。

その結果、長い目で見たときに購入単価が平均化され、価格変動リスクを軽減することができます。

例えば、毎月1000円を投資信託に投資するとします。

開始月1口50円だったとすると、1000÷50=20口購入となります。

2ヶ月目値下がりして1口20円になったとすると、1000÷20=50口購入となります。

前の月より30口多く買えますね!

3ヶ月目値上がりして1口100円になったすると、1000÷100=10口購入となります。

開始月よりも10口少なくなります。

その後1口50円に戻った時に全口売りました。

さて、損していると思いますか?それとも儲けていると思いますか?

一括で投資していたなら、50円のものを50円で売るので、利益はありませんね。

しかし、ドルコスト平均法を利用することにより、

投資金額:1000円×3ヶ月=3000円

購入口数:20口+50口+10口=80口 80口×50円=4000円

なんと、1000円の儲けです!

すごくないですか?

投資初心者さんは、とにかく買った物の株価が下がると怖くなって、最悪の場合狼狽売りして損をしてしまいます😱

このドルコスト平均法を知っておくと、株価が下がっても、「いっぱい買えてラッキー🎵」と思えます( ´艸`)

そう思えるか思えないかで、あなたの資産形成の行方は大きく変わります!

成長投資枠

成長投資枠では、投資信託に加え、一般の上場株式にも投資できます。

分配金や配当、売却した際に得られる差益を非課税で受け取ることが可能です。

年間投資上限額は240万円です。

つみたて投資枠で購入できない個別株を購入する際や、つみたて枠で消化しきれないようなまとまったお金がある時の投資信託の購入に利用すると良いでしょう。

どちらにいくら投資する?

解説への熱の入れ方からもわかるように、積み立て投資は初心者さんにとってメリットしかないと思っています。投資初心者さんはつみたて投資枠を利用して、積み立て投資をしてください!

まずは、つみたて投資枠で手取り月収の1.5割の金額を「eMAXIS Slim 米国株式(S&P500)」か「eMAXIS Slim 全世界株式(オルカン)」で積み立てることを目標にしてください。

これは目標です。最初は無理なく続けられると思える金額からでかまいません。

利益が目に見えてくると、そのうち額を増やしたくなります笑

積立金額は、いつでも簡単に変えられます。

購入の設定

2024年の新NISAになってから追記します。

つ…ついに、僕もNISA始めちゃったよ!

さるくん、素晴らしいです✨

おめでとうございます🎊👏✨

長く継続するにはどうしたら良いのさ?

もうこれで、僕の将来は安泰だね!

そうですね。

続けることができれば安泰ですね!

なぜ長く続ける必要があるの?

積み立て投資は、とにかく長く続けることを目標としてください。

最低でも15年を目標としてください。

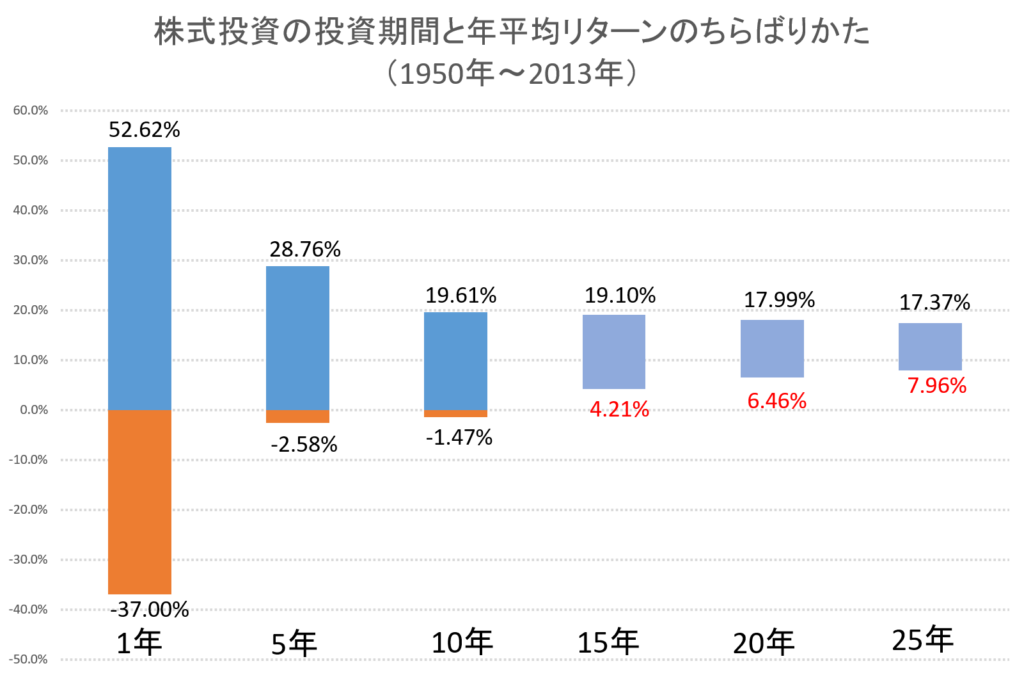

なぜ15年かというと、15年続ければ、ほぼ元本割れのリスクが無くなるからです。

上図は、積み立て投資の投資期間別のリターンの期待値です。

投資期間1年では、最高52.67%のリターンが期待できるが、最低の場合は-37%(元本割れ)のリターンが考えられる。

対して、投資期間15年の場合、最高19.10%のリターンが期待でき、最低でも4.21%(元本割れしない)のリターンが期待できる。

…というもの。

これは1950年から2013年の長期間にわたっての統計ですので、ある程度信用できる値です。

もちろん今後も同じようになる保証はないですが、目標とする根拠になるのではないでしょうか。

え?これって何気にすごくない?!

長く続けるための5ヶ条

では、長く続けるにはどうしたら良いのでしょうか?

以下に、長く投資を続けるための5ヶ条を記します。

一、ルールのとおり淡々と実行すべし

予め、「どのように運用するのか」ルールを決めておきましょう。

感情が先に立つと、保有する投資信託の価格が下がると怖くなってしまいます。

先のドルコスト平均法で解説したように、下がった時は喜ばしい時です。

きちんとルールを決めて、それを淡々と実行するのが投資を長く続けるコツです。

一、自動化すべし

積立投資は、銀行口座から自動的に買い付けていく仕組みを作ってしまうことで、感情に流されず、毎月自動的に購入していくことが可能です。

つみたてNISAの買い付けの設定をするだけなので、これは皆さん最初からクリアです。

一、気軽に話せる仲間を作るべし

株価が下がって不安になっているときや、新しく買い付けたいときなど、資産形成の話ができる人を見つけておくと、一時的な感情に流されないで済みます。

これを読んでいる方は、私が仲間一号になりますので、なんでもお話しください☆

一、リスク許容度を超えた投資をするべからず

「いくら投資すれば良いのさ?」のパートでも書いたように、無理はせず、長期間継続できる金額にしてください。小さい金額でも構いません。

また、毎月の積立金額をしっかり考えることも大切ですが、手元に現金を確保しておくこともそれ以上に大切です。

一、過度な期待をするべからず

積み立て投資は短期で資産が増えるものではありません。

一時的な相場の上げ下げで一喜一憂せず、短期間での大きなリターンを期待せず、冷静に淡々と続けましょう。

ここまでツラツラと書いておいてなんですが、長期間続けるための極意をお伝えします!

投資をしていることを忘れろ!チャートを見るなど言語道断!!

ここまで解説してきたとおりに、「SBI証券」か「楽天証券」で、「eMAXIS Slim 米国株式(S&P500)」か「eMAXIS Slim 全世界株式(オルカン)」を、つみたて投資枠で買い付ける設定をできた方は、もう忘れちゃっても大丈夫です。

15年間放ったらかしておいてください。

ただ、本当に存在を忘れてしまっては困るので、スマホのカレンダーで15年後にアラートを設定しておきましょう笑

ちなみに私はNISAを始めて2年余り、

一度もチャートや資産増減を見ていません笑

今増えてようが減ってようが関係ないからです。